Aunque la entrega del dinero equivalente al 30% del fondo de pensión, se consumiría en menos de dos meses –si se llegara a entregar- llevaría al trabajador a perder 3.6 años la pensión.

El cálculo lo hace Arismendi Díaz Santana, primer gerente general que tuvo el Consejo Nacional de la Seguridad Social (CNSS), en un escrito en el que advierte que eso reduciría más aún el nivel de vida durante el retiro.

Mientras, en Santiago y la región Norte los dirigentes empresariales rechazaron la propuesta de entregar el 30% de los fondos de las AFP a ciudadanos para enfrentar los efectos económicos de la pandemia y advierten que esto desestabilizaría la economía. En Santo Domingo, la Confederación del Comercio de Provisiones y Pymes de la República Dominicana, emitió también un documento en el que advierte que esos recursos deben ser preservados como garantía de los trabajadores al momento de su retiro.

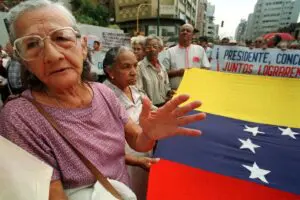

Ayer, agentes de la Policía Nacional fueron apostados este jueves en el entorno del Palacio Nacional, ante el llamado a manifestación hecha por el Movimiento Sin Miedo, que reclama la entrega del 30 % de los Fondos de Pensiones a los Trabajadores, como forma de enfrentar las necesidades económicas por la crisis sanitaria que vive el país por el Covid-19.

La asistencia de manifestantes de la protesta que estaba convocada para las 10:00 de la mañana baja.

Arismendi Díaz Santana, en un escrito titulado “Un análisis desde la perspectiva de los afiliados: Contra el desahorro previsional”, de la Fundación Seguridad Social para todos (FSSPT), expresa que siempre se ha opuesto abiertamente a la propuesta de un grupo de diputados y senadores que permitiría retirar el 30% del fondo para el retiro, por considerarla un atentado al patrimonio de los trabajadores, forjado durante más de 16 años de grandes esfuerzos y sacrificios.

Desde el punto de vista de Santana, un desmonte de esa naturaleza y magnitud contravendría el objetivo del Seguro de Vejez, Discapacidad y Sobrevivencia (SVDS), de ahorrar lo necesario para ahorrar y acumular lo suficiente para alcanzar una vejez digna, durante los años de retiro. Las puntualizaciones del especialista en seguridad social surgen a propósito de un debate que lleva varias semanas, luego que legisladores formularan propuestas sobre el dinero de los trabajadores, bajo control de las Administradoras de Fondos de Pensiones (AFP), algunas de las cuales apuntan a que esa entrega sea hasta un 20%, otras un 25 y algunas se inclinan por la entrega de hasta un 30% de los fondos de pensiones a los empleados. “Exhortamos al país, a los congresistas y a las autoridades a evitar un desahorro masivo al liberal más de RD$170,000 millones, generando un sunami previsional, equivalente a levantar de repente las compuertas de la presa de Tavera”, advirtió Díaz Santana.

Dijo que llama la atención que los promotores no aporten ningún estudio sobre el impacto del proyecto de ley sobre el nivel de las pensiones futuras (tasa de reemplazo) ya de por sí, insuficiente. “¿Cuánto le costará al Estado garantizar siquiera la pensión mínima a más de 1,300,000 trabajadores quienes, a consecuencia de este retiro, recibirían pensiones por debajo del 17%?”, se cuestiona.

Asegura que la iniciativa en cuestión (de los legisladores que proponen la entrega) es una mezcla de una falta de consciencia general sobre los grandes retos del envejecimiento y del impacto de la longevidad en la sociedad moderna, un claro reflejo de la cultura del inmediatismo en que se apoyan la demagogia y el oportunismo. ¿Por qué tocar el fondo de retiro (único patrimonio con que cuentan los trabajadores), en vez de establecer una austeridad que reduzca los altos salarios, los cofrecitos y barrilitos, las dietas exorbitantes, así como las sobrevaluaciones en las compras y en obras públicas?”, vuelve a preguntarse.

El exgerente del CNSS indica que en las condiciones actuales, sin desahorro, un trabajador promedio con un salario mensual de RD$20,000 constantes, acumularía un fondo de retiro de RD$1,287,144.77, en 30 años de aporte continuo, cotizando el 8% para su fondo de pensión, asumiendo una rentabilidad anual real del 6%. Incluyendo los intereses que generaría el fondo remanente durante su retiro, este pensionado disfrutaría de 11.7 años de una pensión de RD$12,000 mensual (60% del salario real). “De retirar 30%, el trabajador recibiría RD$132,077.50, un desahorro que al final representaría una pérdida real de RD$264,313.00, el 20.5% del total, con una reducción equivalente a 3.6 años de pensión. Siempre existe la posibilidad del retiro del fondo de pensión en los casos de enfermedad crítica, terminal”, dijo el experto.

Los de Santiago prefieren no se toque esos recursos

Los empresarios Fernando Capellán, presidente de la Asociación para el Desarrollo Incorporada (APEDI); Miguel Lama, de la Corporación de Zona Franca, y Juan Ventura de la Asociación de Industrias de la Región Norte (AIREN), coinciden en criticar que se politice un tema tan importante como el de las pensiones.

Capellán considera que deben preservarse los fondos de pensiones, porque se trata del dinero ahorrado por los trabajadores dominicanos. “En un momento que sea ya de vida o muerte, habría que ponderarlo, pero en este momento no se corresponde”, dijo.

Le dan toda la razón a lo que dijo el Banco Central

Juan Ventura, de la AIREN, consideró que los fondos deben postergarse. “Primero ya el Banco Central externó su posición clara de cómo impactaría la economía dominicana. Por eso particularmente creo se debe ser cauteloso y hay otras fuentes a las que el Estado puede acceder para favorecer a los trabajadores ante la pandemia”, expuso Ventura. Gilberto Luna, representante del comercio de provisiones, calificó de temeraria la acción que se encamina en el Congreso Nacional, sobre el tema de los fondos de pensiones.