El Banco Central de la República Dominicana (BCRD) celebró su reunión de política monetaria de febrero de 2023. En ella decidió mantener invariable su tasa de interés de política monetaria (TPM) por cuarto mes consecutivo.

En este orden, la TPM permanece en 8.50 % anual. Mientras, la tasa de la facilidad permanente de expansión de liquidez (Repos a 1 día) se mantiene en 9.00 % anual. La tasa de depósitos remunerados (Overnight) continúa en 8.00 % anual.

Esta decisión se basa en una evaluación exhaustiva del comportamiento reciente de la economía, especialmente de la inflación. En ese orden, recientemente se están moderando los precios internacionales de la mayoría de las materias primas. Particularmente del petróleo y los alimentos; mientras los costos globales del transporte de contenedores mantienen su tendencia a la baja.

A nivel doméstico, la dinámica inflacionaria continúa respondiendo favorablemente al programa de restricción monetaria y a los subsidios del Gobierno.

ÍNDICE DE PRECIOS AL CONSUMIDOR

En ese contexto, la variación mensual del índice de precios al consumidor (IPC) fue de 0.63 % en enero. La inflación interanual se ubicó en 7.24 %, con una reducción de 240 puntos básicos desde el máximo de 9.64 % en abril de 2022.

En tanto, la inflación subyacente, que excluye los componentes más volátiles de la canasta y refleja las condiciones monetarias, bajó de 7.29 % en mayo del año pasado a 6.60 % en enero de 2023.

Es importante reiterar que el BCRD incrementó su tasa de política monetaria (TPM) en 550 puntos básicos desde noviembre de 2021.

La reacción monetaria oportuna ha facilitado un aumento importante en la tasa de interés interbancaria nominal. También una disminución en las expectativas de inflación, lo que provocó que la tasa interbancaria real se encuentre cinco puntos porcentuales por encima de su nivel neutral estimado. Esto contribuye a mitigar las presiones de demanda interna.

En adición, los agregados monetarios se desaceleraron, especialmente el medio circulante (M1). Este, luego de crecer un máximo de 30 % interanual durante 2021, se expande por debajo del 10 % en febrero de 2023. Es inferior al crecimiento del producto interno bruto (PIB) nominal.

El crédito privado

Por otro lado, el crédito privado en moneda nacional comienza a dar señales de moderación. Pasa de tasas de crecimiento interanual cercanas al 15 % a finales de 2022 a una expansión en torno a 13.0 % en febrero 2023.

Además, desde el inicio del programa de restricción monetaria hay un aumento en las tasas de interés de la banca múltiple, particularmente de la tasa de interés pasiva.

De esta forma, se mantiene un diferencial de tasas favorable respecto a nuestros principales socios comerciales, como Estados Unidos de América (EUA). Esto contribuye a mayores flujos de capitales y de inversión extranjera al país. También incentiva el ahorro en moneda nacional.

Bajo las previsiones actuales, se estima que la TPM se encuentra en un nivel adecuado para que la inflación converja al rango meta de 4 % ± 1 % durante el año 2023. Esto conforme siga operando el mecanismo de transmisión de la política monetaria. También si se continúan disipando los factores coyunturales que afectaron al componente volátil de los precios.

El Banco Central seguirá dando seguimiento a las condiciones económicas, para tomar las medidas necesarias que preserven la estabilidad macroeconómica.

ENTORNO INTERNACIONAL

Sobre el entorno internacional, Consensus Forecasts revisó ligeramente al alza las perspectivas de crecimiento mundial en los últimos meses de 1.5 % a 1.9 % para 2023. En tanto, las presiones inflacionarias a nivel internacional continuarían moderándose al proyectarse menores precios de los commodities durante el presente año.

En EUA, el crecimiento fue de 2.1 % en 2022 y se espera que se modere hasta 0.7 % en 2023, de acuerdo con Consensus. Por otro lado, la inflación interanual de ese país continuó desacelerándose hasta situarse en 6.4 % en enero de 2023. Esto aunque se mantiene por encima de su meta de 2.0 %. En este contexto, la Reserva Federal (Fed) incrementó la tasa de interés de fondos federales en 450 puntos básicos desde el inicio de su ciclo de aumentos en marzo de 2022.

Tomando en cuenta la resiliencia de la actividad económica y la fortaleza del mercado laboral, los analistas esperan que la Fed realice al menos dos aumentos adicionales de tasas de interés. Sería en las próximas reuniones, completando su ciclo monetario restrictivo a mediados del año 2023.

Zona europea

En la Zona Euro (ZE), la actividad económica se expandió en 3.5 % en 2022. Para 2023, se proyecta un crecimiento de apenas 0.4 %, que permanecerá aún afectado por el conflicto bélico entre Rusia y Ucrania. Asimismo, la inflación interanual se mantiene alta si bien se moderó hasta 8.6 % en enero.

En este contexto, el Banco Central Europeo incrementó su TPM en 300 puntos básicos desde julio de 2022. Y anunció que realizará aumentos adicionales en el transcurso del año.

América Latina

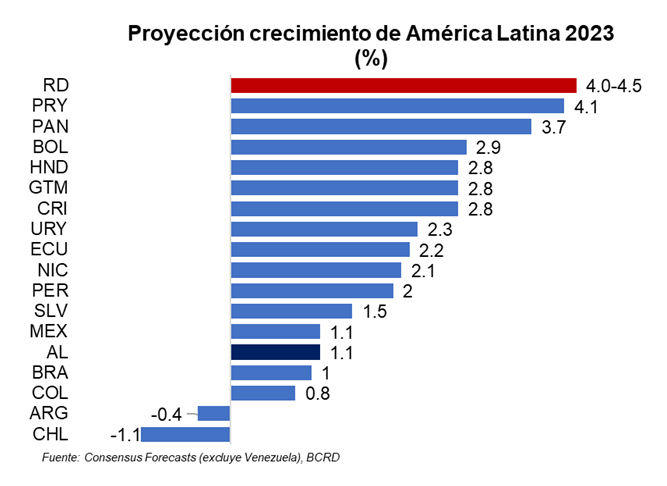

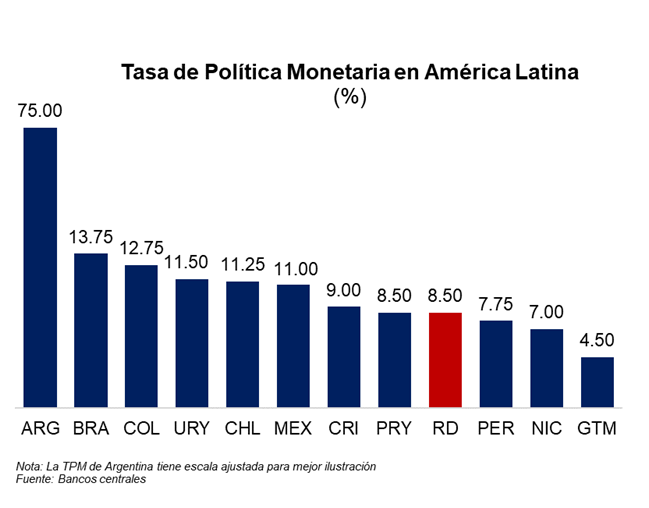

En América Latina, casi todos los bancos centrales aumentaron sus tasas de política monetaria significativamente por encima de los niveles previos a la pandemia. Tal es el caso de Argentina (tasa de referencia en 75.00 %.), Brasil (13.75 %), Colombia (12.75 %), Uruguay (11.50 %) y Chile (11.25 %). También México (11.00 %), Costa Rica (9.00 %), Paraguay (8.50 %), Rep. Dominicana (8.50 %), Perú (7.75 %), Nicaragua (7.00 %) y Guatemala (4.50 %). Como resultado de estas medidas, la inflación regional comenzó a ceder en los meses recientes. Por ello la mayoría de los bancos centrales realizaron una pausa en los ciclos de aumentos de TPM y el resto modera los incrementos en sus tasas de referencia.

Entorno doméstico

En el entorno doméstico, la actividad económica se expandió en 4.9 % durante 2022, impulsada principalmente por los servicios, mientras que se registró una mejoría en los principales indicadores del mercado laboral. Para el 2023, se prevé un crecimiento económico muy moderado durante el primer trimestre por factores externos e internos; retomando posteriormente una senda de expansión en torno a 4.0 % – 4.5 % para el cierre del año, consistente con lo proyectado por organismos internacionales, como el FMI y el Banco Mundial, que sitúan al país como uno de los de mayor crecimiento en la región.

Por otro lado, las actividades generadoras de divisas (turismo, exportaciones nacionales y de zonas francas, remesas e inversión extranjera directa) han mantenido un desempeño positivo, contribuyendo a la estabilidad del peso dominicano, registrando apreciaciones de 2.0 % al cierre de 2022 y de aproximadamente 1.0 % en los dos primeros meses de 2023. Este comportamiento del sector externo ha facilitado el fortalecimiento de las reservas internacionales, que superan los US$15,000 millones, equivalentes a cerca de un 13 % del PIB y casi seis meses de importaciones, por encima de las métricas recomendadas por el FMI.

Es importante resaltar que la República Dominicana se encuentra en una buena posición para continuar enfrentando el desafiante panorama internacional, tomando en cuenta la fortaleza de los fundamentos macroeconómicos y la resiliencia de los sectores productivos. El Banco Central de la República Dominicana reafirma su compromiso de conducir la política monetaria hacia el logro de su meta de inflación y el buen funcionamiento de los sistemas financiero y de pagos.