La economía dominicana no está en recesión. Lo estuvo el año pasado y este año ha estado saliendo de ella a un ritmo acelerado. En consecuencia, no parece apropiado recomendar la posposición de la reforma fiscal que la presente Administración pondera en estos momentos y que entraría en vigencia en enero de 2022, bajo el argumento de que, en medio de una recesión, una reforma fiscal que eleve la recaudación de impuestos resulta contraproducente, pues esta profundizaría la recesión. Ese no parece ser un argumento razonable.

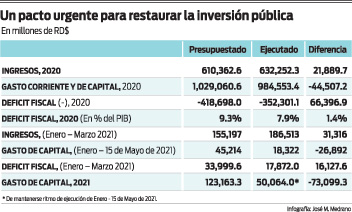

Hay otro que, desde mi punto de vista, sí lo sería. Me refiero al rezago que ha exhibido la presente Administración en la ejecución del gasto. Cuando el Gobierno sometió al Congreso Nacional en septiembre del 2020 el Presupuesto Complementario, se estipuló un gasto total ascendente a RD$1,029,060.6 millones para el año 2020, lo que arrojaba un déficit fiscal estimado de RD$418,698 millones, equivalente a 9.3 % del PIB. Cuando se observan los datos de la ejecución presupuestaria, vemos que el gasto total ascendió a RD$984,553.4 millones. La menor ejecución del gasto se unió a ingresos mayores que los presupuestados para producir un déficit fiscal menor: RD$352,301 millones, equivalente a 7.9 % del PIB. Lamentablemente, cuando el Gobierno fue al mercado de capitales y colocó US$3,800 millones en bonos globales, lo hizo sobre la expectativa de un déficit de 9.3 % del PIB y no de 7.9 %. Resulta difícil determinar cuánto de la caída del déficit tiene su origen en una sobrestimación involuntaria o un rezago en la ejecución del gasto público. Lo que sí es cierto es que una colocación de US$2,600 millones habría sido suficiente, ahorrándole a la nación US$43 millones de intereses al día de hoy.

Uno se siente tentado a pensar que en el 2020 los dos factores incidieron. En el 2021, la situación ha vuelto a repetirse. Esta vez, las causas apuntan a dos desarrollos. El primero es el notable aumento de los ingresos corrientes del gobierno vis-a-vis los niveles estimados. El ritmo que llevan los ingresos corrientes del Gobierno durante el primer cuatrimestre del 2021, hace prever que la venta de activos estatales que había sido colocada como ingresos de capital en el Presupuesto del 2021, no será necesaria. El segundo es el rezago considerable en la ejecución del gasto de capital. El Presupuesto del 2021 indicaba que del 1ro. de enero al 15 de mayo, la inversión pública alcanzaría RD$45,214 millones. Sin embargo, la ejecución apenas llegó a RD$18,322 millones, equivalente a un 40% del monto presupuestado. Ese rezago explica en parte el porqué el Banco Central ha podido retener la mayor parte de las reservas netas alimentadas por los ingresos de los bonos durante los primeros 4 meses y medio del 2021, a diferencia de la pérdida de US$2,400 millones que sufrió en enero-mayo del 2020.

Recordemos que el Gobierno aprovechó el boom de liquidez que se verifica en enero de todos los años en el mercado de capitales y colocó exitosamente otros US$2,500 millones en enero de 2021. Tradicionalmente, una buena parte de los ingresos provenientes de la colocación de bonos globales que realiza el Gobierno tiene como destino el pago de los vencimientos de la deuda externa (préstamos multilaterales, bilaterales y bonos) y el financiamiento de la inversión pública. De mantenerse el lento ritmo de ejecución de la inversión pública, el gasto de capital en el 2021 llegaría a RD$50,064 millones, arrojando un monto no ejecutado de RD$73,099 millones, equivalente a US$1,275 millones. De nuevo, en enero de 2021, el Gobierno pudo haber colocado menos bonos globales, ahorrándole a la nación decenas de millones de dólares de intereses.

Es obvio que el Gobierno exhibe una deficiencia preocupante en la ejecución de la inversión pública. ¿Ausencia de proyectos? No creemos que ese sea el problema. El presidente Abinader ha anunciado varios proyectos de gran trascendencia y magnitud (Autopista del Ámbar, la ampliación y modernización del Puerto de Manzanillo, Polo Turístico de Pedernales, y un programa sin precedentes de construcción de 62,000 viviendas en 4 años). El problema parece residir, en parte, en las opciones de ejecución escogidas para algunos de los proyectos (alianzas público-privadas), que los obliga a enfrentar un largo y tedioso proceso para su conformación e inicio. Para todos los demás, el detente parece ser provocado por la muralla que levanta la Ley 340-06, la cual no ofrece opciones al Gobierno para motorizar la inversión pública cuando la economía lo pide a gritos.

El Gobierno desea que, en estos 4 años, se creen 600,000 nuevos empleos. La meta sería alcanzable si la inversión pública oscilase anualmente entre 4 % y 5 % del PIB, como recomiendan las multilaterales. Con el ritmo que lleva hasta el 15 de mayo, no llegaría a 1 % del PIB. Es ahí donde surge el impasse para iniciar en enero del 2022 la necesaria reforma de la fiscalidad. La reforma que el país debería ejecutar debe perseguir un aumento de los ingresos corrientes del Gobierno de no menos de 4 % del PIB. Una parte de ese aumento tendría como destino financiar parcialmente el programa de inversiones públicas. El problema surge ante la clara evidencia del rezago en la ejecución del gasto de capital que ha exhibido el Gobierno. ¿Qué podría suceder entonces? Lo mismo que ha sucedido con los ingresos generados con las colocaciones de bonos, aunque con repercusiones más negativas aún.

Una reforma fiscal integral no es más que una transferencia de recursos desde los privados hacia el Gobierno, o como la denomina el FMI, una movilización de ingresos. Previo a la reforma, es muy posible que el 80 % de los recursos que los privados transferirían al Gobierno en forma de impuestos, esté siendo gastado en compras de bienes y servicios. El restante 20 % estaría siendo invertido. Si el Gobierno extrae esos recursos de los flujos de demanda agregada privada para reducir el déficit, manteniendo el nivel de gasto público inalterado, está claro que la reforma fiscal tendría un efecto muy contraccionario sobre la demanda agregada y el crecimiento económico. Eso es lo que sucedería si el impasse en la ejecución de la inversión pública no ha sido resuelto antes de la entrada en vigencia de la reforma. Decenas de miles de millones de pesos que los privados estaban gastando e invirtiendo, saldrían de la corriente de demanda agregada para abultar las cuentas de depósitos del Gobierno central en el Banco de Reservas, hasta que los proyectos de inversión pública reciban el visto bueno para comenzar a recibir desembolsos. Este desenlace sería peor que el de la colocación excesiva de bonos globales pues en el caso de los bonos, estamos extrayendo dinero del ahorro de extranjeros que no consumen ni invierten en nuestro país. En el caso de la reforma fiscal, la situación sería lamentable porque el dinero lo estaríamos extrayendo de los bolsillos de millones de dominicanos que consumen e invierten en el país.

Creo que el presidente Abinader y los miembros del equipo económico están conscientes de la situación. Acometer una reforma fiscal integral del calibre de la requerida, en ausencia de una institucionalidad que facilite la ejecución rápida y eficiente de proyectos de inversión pública, equivaldría a dar un salto al vacío. En caso de que no sea posible restaurar la maquinaria de la inversión pública en los próximos meses, el Gobierno debería ponderar la posibilidad de pedir un “waiver” al FMI y a las firmas calificadoras de riesgo, mostrando que, este año, sin ejecutar una reforma fiscal, el déficit fiscal posiblemente se reduzca de 7.9 % a 1.9 % del PIB, un resultado que pocos países exhibirán. Con un crecimiento nominal del PIB en la vecindad del 16 %, la deuda del sector público consolidado cerraría en la vecindad de 70 % – 71 % del PIB, similar al nivel de 2020. Habría que emplearse a fondo con las calificadoras para que no nos reduzcan la calificación como acaban de hacerlo a Colombia. Con los datos sobre la mesa, no sería imposible. Claro, todos estamos conscientes que este resultado se debería a la fuerte recuperación de los ingresos y a la bajísima ejecución de la inversión pública, lo cual nos retrasaría en la carrera hacia la mayor competitividad que nuestra economía debe alcanzar en el mediano plazo. Pero ese precio, en esta coyuntura, podría resultar más bajo que el que pagaríamos si ejecutamos una reforma fiscal sin contar con una maquinaria de inversión pública operando con celeridad y eficiencia.

Lo ideal, sin embargo, es que este impasse, la imposibilidad que enfrenta el Gobierno para iniciar y ejecutar con velocidad los proyectos de inversión pública, se resuelva antes que arranque la reforma fiscal integral que debería iniciarse en enero de 2022. Los legisladores del partido oficial deberían acordar con el Poder Ejecutivo las modificaciones que sean necesarias a las leyes que hoy mantienen amarrado el brazo de la inversión pública.