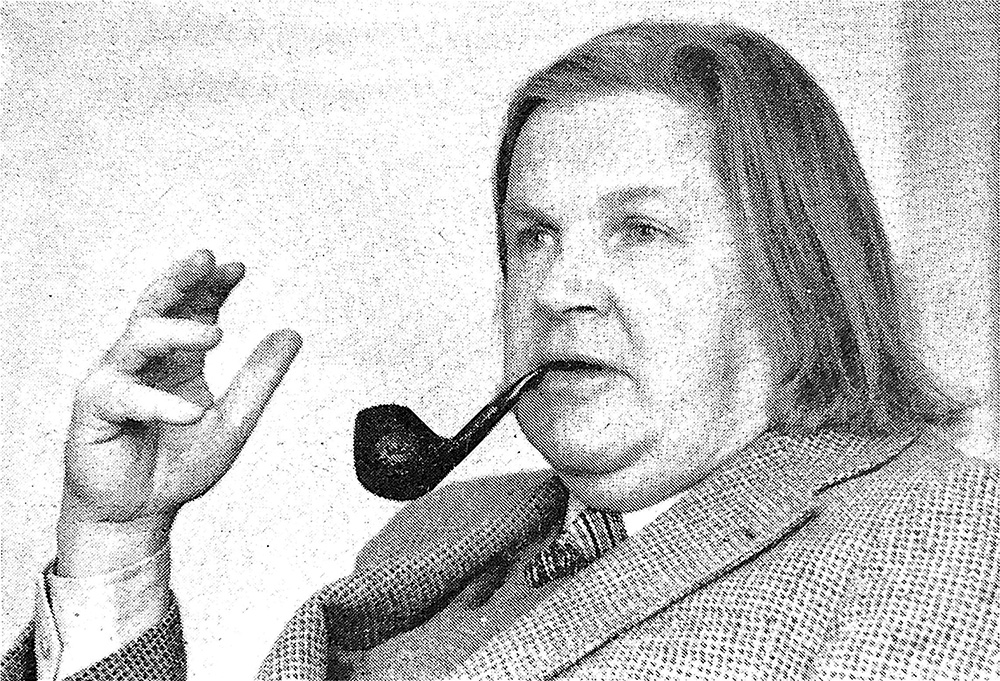

New York, septiembre de 1981. El grupo de estudiantes inscritos en el curso Transacciones Monetarias Internacionales esperábamos ansiosos su entrada. Al abrirse la puerta de la izquierda del salón de clases del International Affairs Building de la Universidad de Columbia, vimos ingresar una figura que parecía provenir del Renacimiento. En esos días, el cabello le llegaba hasta los hombros. Su primera disertación fue memorable. Robert Mundell, registran mis notas de clase, arrancó con un “¿Qué vamos a ver en este curso?”, para luego invitarnos a transitar desde el modelo macro de economía cerrada que Hicks interpretó y formalizó de la lectura de la Teoría General de Keynes, al modelo más realista de la economía abierta.

Nadie mejor que Mundell para hacerlo. Hacía 18 años, con apenas 31 años de edad, había construido el puente que unía el modelo de economía cerrada con el de la abierta, una contribución sin precedentes pues, como él afirmaba “la única economía cerrada que existía era la del mundo.” Para Mundell, ahí residía “la mayor controversia en la historia de la doctrina económica: los modelos que aplican para la economía abierta son diferentes a los modelos que aplican para la economía cerrada. La principal causa de confusión surgía porque Keynes y Friedman elaboraron sus teorías para economías cerradas y esos modelos no pueden ser utilizados en el caso de la economía abierta”. Lo anterior, Mundell lo había comprobado mientras preparaba, bajo la tutela de Meade en la London School of Economics, su tesis doctoral para MIT. Percibió que, en una economía abierta, el uso de la política monetaria algunas veces era efectivo y otras veces no, dependiendo del régimen de tasa de cambio vigente. Observó que, con tasa de cambio flotante y movilidad de capital, la política monetaria es poderosa mientras que la política fiscal resulta inefectiva. Lo opuesto sucede cuando la tasa de cambio es fija. ¿Dónde lo percibió Mundell? En su país de origen, Canadá, al que Dornbusch, uno de sus discípulos más brillantes, denominaba como “el laboratorio de Mundell”.

Lo que no imaginamos en ese momento es que antes de ingresarnos al espacio mundelliano de la “open economy”, Mundell nos llevaría a viajar en el tiempo seis siglos atrás para encontrarnos con el pensador más original del siglo XIV, el filósofo y economista francés Nicolás Oresme, quien en su “The De Moneta” (1360), planteó que el dinero pertenece al público y no al emisor; criticó, influenciado por la visión Aristotélica, la degradación continua que los reyes Juan II, el Bueno, y Carlos V hacían del contenido de metal en las monedas francesas y el consecuente trastorno que esto producía en el comercio; y se adelantó 200 años a la Ley de Gresham que sentencia que la moneda mala (la de menos valor) termina desplazando la buena (la de más valor). Mundell hizo una pausa para advertirnos que la Ley de Gresham había sido previamente esbozada en la comedia Las Ranas, del dramaturgo griego Aristófanes, representada en las Leneas en el año 405 antes de Cristo.

El viaje continuó a Nicolás Copérnico, el astrónomo polaco, quien en 1517 propuso, a solicitud del Rey Sigismundo I, el Viejo, de Polonia un sistema monetario cuyo ADN era la Teoría Cuantitativa del Dinero, al alertar que la política de envilecimiento de la moneda (degradación del contenido de metal) implicaba un aumento en la oferta monetaria y, en consecuencia, de los precios. Para él, la oferta monetaria era el principal determinante del nivel de precios. Mundell pausa de nuevo, para señalar que Copérnico se adelantó casi 40 años a planteamientos similares que hizo Azpilcueta en 1556, de la Escuela de Salamanca, cuando desarrolló la idea de la Teoría Cuantitativa del Dinero.

La última parada, Mundell la reservó a Isaac Newton. EE. UU. había registrado una inflación anual de 13% en los años 1979-1980. En enero de 1981, Reagan había asumido la presidencia. Las ideas y planteamientos de la economía del lado de la oferta (supply-side economics) y del “transfer problem” de Mundell (American Economic Review, March, 1960) habían calado en Laffer, Roberts, Ture y, sobre todo, en el republicano Jack Kemp, influyente miembro de la Cámara de Representantes y principal arquitecto del Kemp-Roth Tax Cut de 1981 que redujo la tasa marginal máxima del impuesto sobre la renta personal de 71% a 50%, recortada de nuevo en 1986 a 28%. Los “supply-siders” resucitaron la Ley de Say de los Mercados (la oferta crea su propia demanda) y plantearon que, el recorte del impuesto sobre la renta, que tenía como objetivo estimular el trabajo y la inversión de capital, debía ser acompañado de la eliminación del fine-tuning monetario-fiscal para dar paso a una mayor dependencia en la dinámica del mercado, una desaceleración del gasto del gobierno y una política monetaria que lograra la convergencia entre el crecimiento de la oferta monetaria con el crecimiento potencial de largo plazo de la economía, lo que podría requerir moverse a alguna modalidad de patrón oro.

Mundell quería forzar la disciplina de las autoridades monetarias y no dejar espacio a la discreción. Estimaba improbable lograr la restricción monetaria en un mundo de tasas de cambios volátiles, enormes flujos internacionales de dinero apátrida, y continuo desacuerdo sobre lo que constituía dinero. Un patrón oro eliminaría la discreción de las autoridades monetarias, las liberaría de las presiones políticas y daría paso a una nueva credibilidad de los mercados en la política monetaria, un desarrollo que reduciría las expectativas inflacionarias y las tasas de interés. ¿Qué tenía que ver Isaac Newton con todo esto, nos preguntábamos? Mundell despejó la interrogante: “Newton fue el creador del patrón oro”. En 1717, Newton, actuando como Master de la Casa Real de la Moneda de Gran Bretaña, estableció una nueva proporción de acuñación entre la plata y el oro que provocó la salida de la plata de la circulación y la adopción de un patrón oro en Inglaterra. Newton determinó que el “ratio” sería de 21 chelines de plata por onza de oro. 264 años después, Mundell recomendaba un “ratio” de $400-$450 por onza de oro. Para Mundell resultaba imposible no llevar el debate al aula. Dos semanas más tarde, Business Week traía un largo reportaje que explicaba por qué Reagan quería retornar al patrón oro, cómo se implementaría y funcionaría.

Con esa introducción de 2,386 años (405 a. C. a 1981) arrancó un curso en el que veríamos la enorme contribución de Mundell a la macroeconomía internacional por la que mereció el Premio Nobel de Economía en 1999, específicamente, las políticas de estabilización en una economía abierta y la teoría de áreas monetarias óptimas. Entre septiembre y diciembre de 1981, disfrutamos la simplicidad y claridad del álgebra y la geometría de la economía abierta de Mundell. Hicimos nuestro el Modelo Mundell-Fleming y el papel que juegan la perfecta movilidad de capital y el sistema cambiario vigente para la elección de la política de estabilización. Nos adentramos en sus aportes a la Dinámica Monetaria, el principio de clasificación efectiva de mercado, el ajuste internacional y la balanza de pagos que allanó el camino al conocido Enfoque Monetario de la Balanza de Pagos; la asignación de instrumentos de políticas a metas; la Trinidad Incompatible que advertía que con libre movilidad de capital, la política monetaria puede orientarse hacia una meta externa, como sería el control de la tasa de cambio, o hacia una interna, como el control del nivel de precios, pero no ambas metas a la vez. Su aporte en el ámbito de la teoría de las áreas monetarias óptimas y su “A Plan for an European Currency” presentado en marzo de 1970 en una conferencia en Madrid sobre “Optimum Currency Areas”, allanó el camino a la denominación de Mundell como padre intelectual o arquitecto del Euro, moneda a la cual este pensador original adelantado a su tiempo, llamó “Europa” en su propuesta.

En septiembre de 1982, volvimos a tenerlo como profesor de Política Económica Global y como participante en el “workshop” de profesores y estudiantes de Macroeconomía y Economía Monetaria. Estando Don Patinkin de profesor visitante en los años 1981-1982, nos enriquecimos con el intercambio de Mundell y Patinkin sobre la Teoría General de Keynes y las supuestas anticipaciones a la misma, a raíz del libro que Patinkin acababa de publicar.

Volví a verlo en Santo Domingo el 10 de diciembre de 1983, a raíz de una conferencia internacional en la cual Mundell disertó sobre las “Políticas Económicas Adecuadas para una Pequeña Economía Abierta”. En la noche, junto a Héctor Guiliani Cury, lo llevamos a cenar al Vesuvio, en el Malecón. Cuando íbamos saliendo en el vehículo, escucho “Andy, please stop, let me see what that is on the left.” Más de cien pinturas de artistas haitianos estaban siendo ofrecidas en la acera. El futuro Premio Nobel se interesó en cerca de 10 cuadros y empezó a negociar. En total le pedían 500 pesos, unos US$312 a la tasa de cambio del mercado paralelo a esa fecha. Obvio que no estaba comprando un Laurenceau. Mundell terminó pagando US$250. “En mis tiempos libre, estoy pintando”, nos comentó. El padre fundacional de la “open economy” insistió en llevarse las obras de arte con sus marcos de madera al hotel y, al día siguiente, al aeropuerto. De los cuadrados tuvimos que migrar a gran velocidad hacia formas cilíndricas cuando en el “counter” de American informaron al Euclides de la macroeconomía abierta que no podía subir al avión con las obras enmarcadas. Es posible que las obras estén mezcladas con varios cientos de pinturas suyas que se encuentran en el Palazzo Mundell, la villa renacentista de Santa Colomba, en Monteriggioni, Toscana, que nuestro profesor compró por US$20,000 en 1969 a la Iglesia Católica y restauró con el millón de dólares que recibió con el Premio Nobel.

Mundell ingresó al espacio de los grandes economistas difuntos el pasado 4 de abril. Para algunos, fue el más grande de los economistas del siglo XX en la Era Postkeynesiana; para otros, la mente más brillante y visionaria de los economistas de su tiempo. Con su partida, ha dejado un ejército de economistas, diseñadores de políticas económicas y hombres prácticos, que consciente o inconscientemente, como diría Keynes, son esclavos de sus ideas, modelos y recomendaciones.