En noviembre del año pasado, la tasa de política monetaria del Banco Central (TPM) estaba en 3.00%. En diciembre subió 50 puntos básicos. En enero de este año aumentó otros 100 puntos básicos, colocándose en 4.50%. En febrero volvió a aumentar, situándose en 5.00%. En abril subió 50 puntos para colocarse en 5.50%. En junio fue aumentada en 100 puntos básicos. En julio subió 75 puntos básicos, situándose en 7.25%. Muchos se preguntan si la TPM seguirá subiendo en los próximos meses y hasta que nivel llegaría. Si la guerra de Ucrania y Rusia concluyese esta semana a través de una negociación que incluya el desmantelamiento de todas las sanciones impuestas por Occidente a Rusia, los precios del petróleo, del carbón, del gas natural y de otros “commodities” caerían significativamente y mitigarían el ímpetu alcista de la TPM aquí y en el resto del mundo. Lamentablemente, la probabilidad de ocurrencia del fin de la guerra a través de una negociación, luce extremadamente baja. En consecuencia, todo apunta que la TPM en República Dominicana, y en la mayoría de los países del mundo, continuará aumentando en los próximos meses.

El aumento de la TPM tiene como objetivo desacelerar el crecimiento de la demanda agregada a través de la reducción en el consumo y la inversión privada. La reducción de la demanda agregada impactaría todos los mercados de bienes y servicios. En los mercados que han experimentado mayores aumentos de precios, como sería el mercado del petróleo y sus derivados, resulta previsible que la destrucción de demanda inducida por el aumento de la TPM, produciría caídas más pronunciadas de los precios.

Para responder la pregunta de si la TPM en República Dominicana y en el resto de la región continuará subiendo, nos asistimos de una regla determinada en 1993 por John B. Taylor profesor de macroeconomía de Columbia (1973-1980), Princeton (1980-1984), y Stanford (1984-), y Subsecretario del Tesoro de EE. UU. (2001-2005). Taylor dedicó un buen tiempo a entender lo que estaba detrás de los movimientos de la tasa del Banco de la Reserva Federal (FED). Aprovechó la Conferencia 39 de Carnegie-Rochester de 1993, para presentar y publicar su famosa investigación bajo el título “Discretion versus policy rules in practice”, donde presentó, por primera vez, lo que desde entonces se conoce como la Regla de Taylor (RT). Esta regla plantea que la tasa esperable de los fondos federales de la FED está determinada por la sumatoria de la tasa de interés real neutral (TIRN), la tasa de inflación meta, la magnitud de la aversión de las autoridades monetarias a la desviación entre la tasa de inflación actual y la meta de inflación, y la intensidad del rechazo de las autoridades monetarias a la desviación entre la tasa actual de crecimiento real del PIB actual y la del PIB potencial. Aunque Taylor desarrolló su fórmula predictiva para el caso de los EE. UU., la realidad es que la misma, con modificaciones y ajustes introducidos por los Comités de Política Monetaria de los demás bancos centrales del mundo, se ha convertido en una guía de mucha utilidad para determinar la magnitud y velocidad de los ajustes de las TPM en la mayoría de los países del mundo.

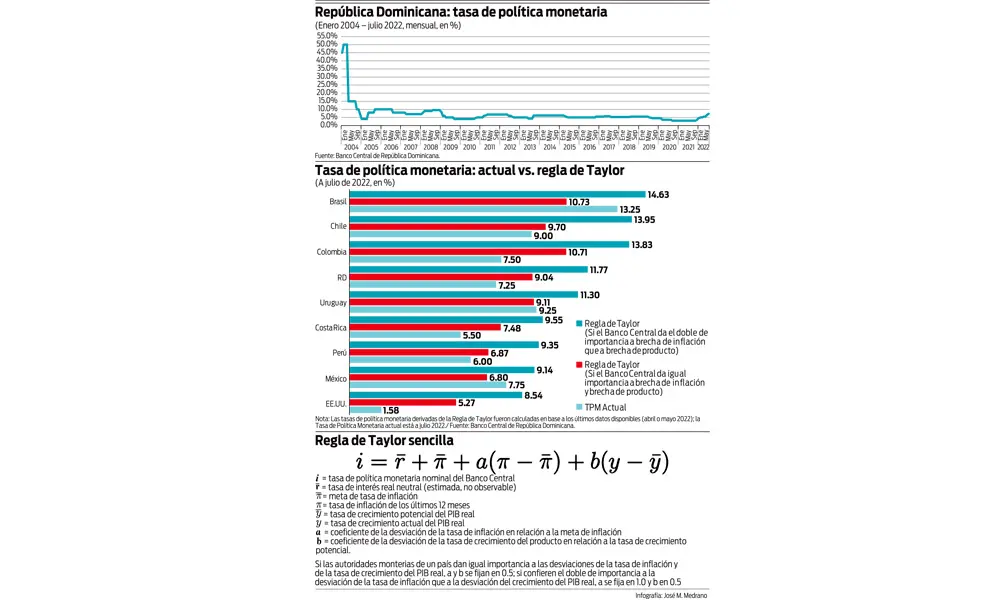

La fórmula original de Taylor asumía que las autoridades monetarias no discriminaban entre las desviaciones de la inflación y las del crecimiento del producto; en otras palabras, utilizaba un coeficiente de 0.5 para multiplicar por la desviación en puntos porcentuales de la inflación y del producto. Si las autoridades monetarias exhiben una aversión a la brecha de la inflación superior a la de la brecha del crecimiento del producto, la fórmula, en lugar de utilizar el coeficiente de 0.5 para la brecha de la inflación, utilizaría un coeficiente más elevado, generalmente, 1.0 o 1.5 para ponderar dicha brecha, manteniendo en 0.5 el coeficiente de la desviación del crecimiento del producto.

A partir de las últimas informaciones disponibles, recopiladas por el equipo de investigación de la Fundación Economía y Desarrollo, pasamos a estimar la tasa de política monetaria (TPM) que deberían exhibir algunos países de la región en los actuales momentos, contrastando el resultado con la TPM actual. Como desconocemos el grado de aversión a la brecha de la inflación que exhiben las autoridades monetarias de los países analizados, utilizaremos primero un coeficiente de 0.5 y luego otro de 1.0, que revela mayor aversión a la brecha de la inflación. Comenzando con EE. UU. encontramos que si el coeficiente de aversión a la brecha de la inflación de las autoridades del FED es de 0.5 (1.0), la tasa de los fondos federales debería estar en estos momentos en 5.27% (8.54%). Dado que está en 1.58% queda claro que la FED está muy rezagada en su política para lograr la eventual convergencia de la inflación actual de 8.54% a la meta de 2.0%.

Veamos ahora la situación en algunos países de la región para los cuáles pudimos obtener información relativamente reciente sobre la tasa de interés real neutral (TIRN). En Brasil, la TPM debería estar entre 10.73% y 14.63% según la RT; está en 13.25%, dentro del rango. En Chile debería estar entre 9.70% y 13.95%; está en 9.00%, 70 puntos básicos por debajo del nivel mínimo que arroja la RT. En Colombia debería situarse entre 10.71% y 13.83%; está actualmente en 7.50%, 3.21 puntos porcentuales por debajo del rango inferior de la RT. En Uruguay debería estar entre 9.11% y 11.30%; está en 9.25%, dentro del rango de la RT. En Costa Rica debería colocarse entre 7.48% y 9.55%; está en 5.50%, a 198 puntos básicos del nivel mínimo que arroja la RT. En Perú debería marcar entre 6.87% y 9.35%; está en 6.00%, ligeramente por debajo del nivel mínimo que arroja la RT. En México, la TPM debería situarse entre 6.80% y 9.14%; está en 7.75%, dentro del rango de la RT.

En el caso de República Dominicana, la TPM, según esta simple versión de la RT, debería estar en 9.04% y 11.77%. Este resultado se obtiene a partir de una tasa de interés real neutral de 2.00%, una tasa de inflación meta de 4.00% y las respectivas deviaciones de la tasa de inflación (9.47% – 4.00%) y de la tasa de crecimiento del producto (5.6% – 5.0%). La TPM actual está en 7.25%, lo que indicaría un rezago de 179 puntos con relación al nivel mínimo que arroja la RT. Luego del último aumento de 75 puntos básicos, es posible que las autoridades monetarias, exhibiendo la prudencia que siempre han mostrado, decidan no ajustar la TPM que tendría vigencia en agosto. De esa manera contarían con la información adicional sobre el impacto de los últimos dos aumentos de la TPM (175 puntos básicos en total) de junio y julio sobre la tasa de inflación anualizada a julio. Dependiendo de ese resultado, si la inflación no ha bajado lo suficiente, lo cual resultaría previsible en una economía que está creciendo por encima de su crecimiento potencial, es posible que las autoridades monetarias retomen la política de aumentos en la TPM, acercándose gradualmente al rango de la famosa Regla de Taylor.